中国上市公司融资工具的九大比较

上市公司普遍使用的融资工具包括:公司债、可转债、非公开发行、公开增发和配股,这五种融资方式既有互通之处,又存在着较多差异,接下来小编将从融资规模、融资效率、募投限制、对业绩摊薄的影响、融资成本、审核周期、发行时机、发行风险和适用公司类型这九个维度来进行比较。

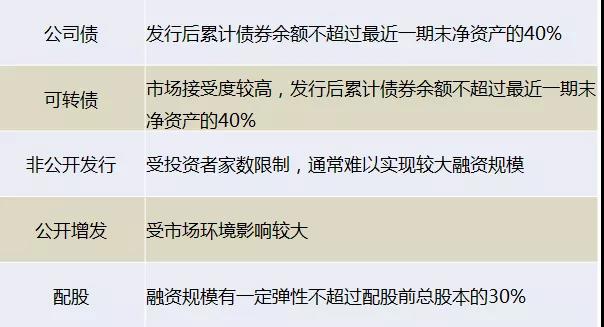

1.融资规模

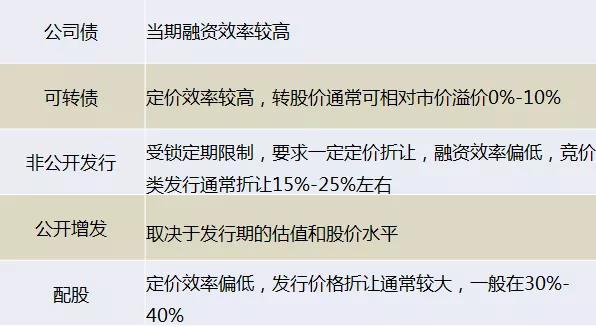

2.融资效率

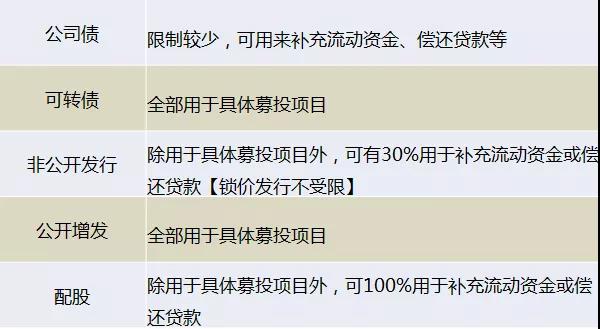

3.募投限制

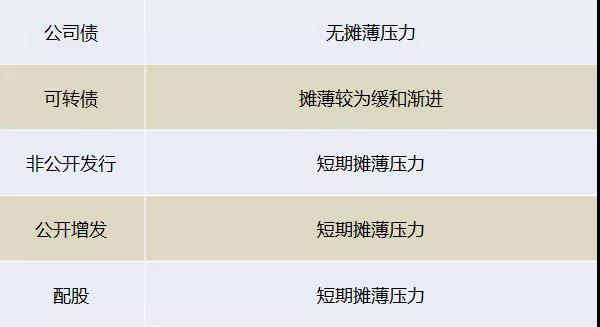

4.业绩摊薄

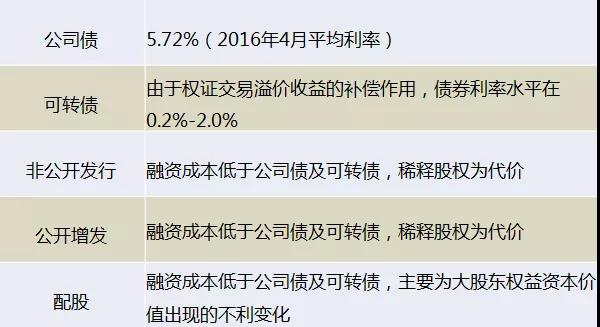

5.融资成本

6.审核周期

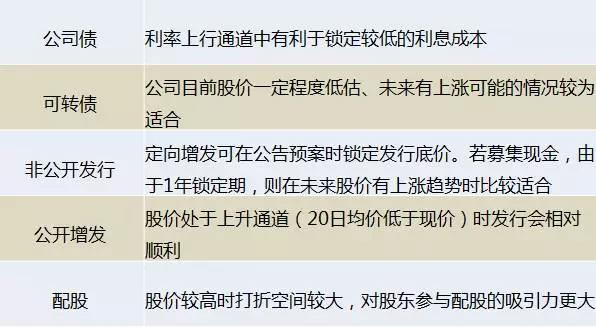

7.发行时机

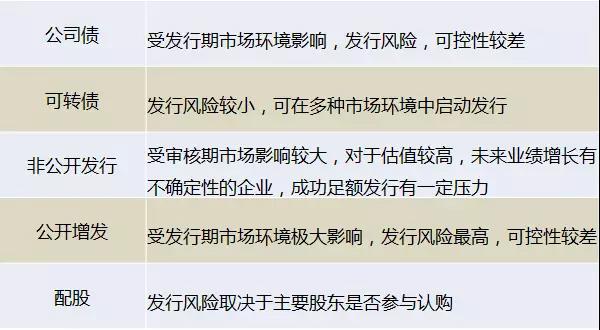

8.发行风险

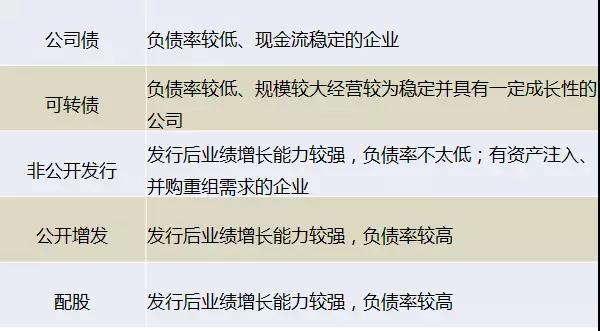

9.适用公司类型

通过以上的分析,咱们发现这五项融资东西各有长处,上市公司融资时具体选择哪一种,需求综合考虑本身的融资规模需求、对未来成绩增加的判断以及资本市场情况的适用性。话不多说,小编速速送上各类东西的比较总结版:

公司债

利:对盈利指标影响不大,募集资金投向较为灵活,操作周期较短。

弊:债权融资工具利率较高,刚性还款压力大,较银行贷款无成本优势;难以满足大规模融资需求。

可转债

利:对业绩摊薄较渐进,配合公司业绩释放;发行风险较小,融资效率较高,操作周期较短。

弊:融资规模有限;转股时间存在一定不确定性;有回售压力或向下修正转股价的风险的不确定性。

非公开发行

利:市场承接力有所提高,对市场影响小,发行灵活性较强。

弊:发行期首日定价导向存在一定的不确定性;较大规模或行业预期不佳的发行存在一定难度,需深入挖掘需求;直接摊薄股本,对公司短期业绩压力较大。

公开增发

利:募集资金规模较大,定价效率相对较高。

弊:易受市场短期波动影响,可控性较差;发行风险较高,对市场冲击较大;直接摊薄股本,对公司短期业绩的压力较大。

配股

利:定价较为灵活,发行成功概率较高。

弊:大股东资金负担较大;融资效率较低;直接摊薄股本,对公司短期业绩的压力较大。

网站部分内容来源于网络,版权归原作者所有,如有侵权请立即与我们联系删除。

壳公思

壳公思