可转换债券“五大”对冲套利对策科学研究和实际实际操作剖析

一、套利策略的基本概述

可转换债券做为近年来火爆的投资理财产品,以其“下有最低,无限张力”的盈利特点吸引住了诸多投资人。因为其结合了债卷与个股期权的双向特性,投资人在买卖时也是有多种对策方式开展对冲套利盈利,关键可分成(1)转载自身交易价差对冲套利及其(2)股权转让实际操作后对冲套利两大类。

其中,交易价差对冲套利基础逻辑性取决于,可转换债券做为债卷具备相当于其面额一百元面额的债底(简易考虑到),当投资人以小于其面额在二级市场购买转载时,能够根据期满后上市企业付款取回等额本息贷款,或是当涨价后再度售出进行对冲套利;第二类即根据股权转让实际操作,依据公式计算得到转股价值=100/转股价*正股票价格,可恰当转载现阶段价钱小于转股价值时,转股溢价率为负,投资人这时开展股权转让可存有对冲套利室内空间。依据这两大类对冲套利理论依据,融合可转换债券的发售步骤及其T+0买卖方式,及其其独有的下降转股价条文、回售条文、强赎条文,文中为投资人小结了五条有关实际对冲套利对策,将在第二一部分实际详细介绍。

二、可转债套利策略

(一)网下发行套利策略

针对可转换公司债销售市场的大部分投资人而言,在网上申购可能是她们获得收益的最重要方法,但实际上也有另一种关键的发售可转换公司债的方法——线下推广组织配股。

这儿的组织一般就是指证券基金、私募、证券公司、商业保险、私募基金等,但事实上要是是合乎总资产等合规管理规定的法定代表人组织企业都能够参加。

有关认购额度有别于在网上打新的个人信用认购,只是受制于其本身总资产,并根据这一经营规模参加决策组织最后的获配债卷市场份额。

比如中信银行(601998.SH)于今年三月发售的400亿人民币、定级AAA级其他中信银行转载(113021.SH)。发售公示时线下和在网上预置占比为9:1,开售进行后最后线下组织配股103.1亿,在网上投资人仅0.85亿人民币,占比达到122:1。

来源于:上市公司公告

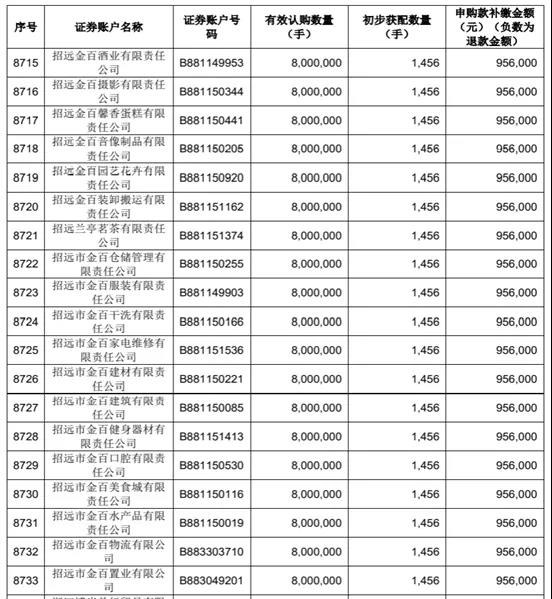

另外,公示显示信息,网下申购组织除基本投资管理公司外,涉及服饰、食品类、运送等多制造行业企业,共9574个帐户开展了合理认购。非常值得关心的是,除各种证劵公司开展了一百多个帐户认购外,“招远金百”系列产品各制造行业企业均开展了最规模性80亿元的顶额认购,且每一企业均获配了145.六万的转载市场份额。

来源于:上市公司公告

但针对这种注册资金两千万元的系列产品企业开展历史时间记录查询,能够 发觉她们均由一人开创,且初始注册资产只有1万余元。这种企业累计得到了超3300万余元的转载市场份额,依据发售当日8%的上涨幅度,若当天卖出可盈利约260万余元。

这也是之后管控规定不可超出资金证明开展网下配售的缘故。

因而,针对诸多组织而言,参加在网上打新因为个人信用认购的存有,没法充分发挥本身有关优点。可是当其有着一定投资管理经营规模和证实时,挑选网下配售也许是一种更强的盈利对策。

(二)上市首日套利策略

上市首日套利即目前最为火热的“转债打新”套利策略,由于可转债进行信用申购且对于投资者账户年限及资产规模没有要求,并且由于取消保证金相关制度,即使中签后投资者不看好这只可转债,也可以选择放弃缴付,只要保证12个月内不超过三次违约即可。

因此打新后首日卖出是适用于大多数包括新手的市场参与者的一种策略。

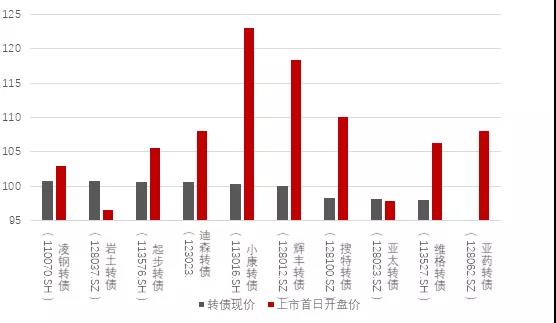

同时,可转债打新的收益保障较大,我们选取了目前在市价格较低的十只转债对其发行首日收盘价进行了统计,可以发现尽管目前这十只转债已有六只跌破面值,但其发售日开盘价大多高于面值,最高的小康转债(113016.SH)开盘价达到了近125元。

即使是破发的转债,当日价格也没有跌破95元。因此,对于没有过多专业分析能力的个人投资者,进行网上打新,通过上市首日债券价格升高后立即卖出交易是一种简单快捷,且资金效率极高的套利策略。

来源:高禾投资研究中心

(三)折价换股套利策略

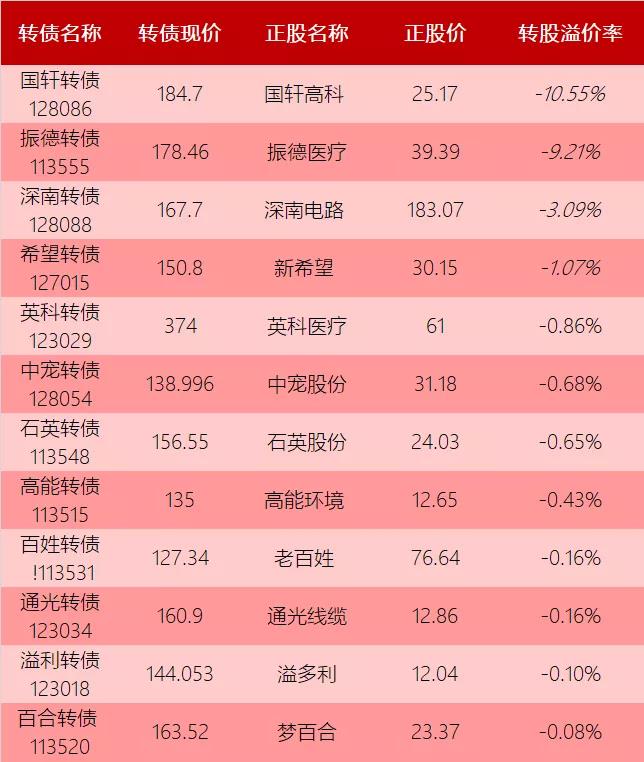

折价换股套利的原理是基于可转债持有者可通过上市公司规定的转股价进行转股,而当这一过程的成本低于转股后股票出售的价值,套利空间便存在。具体来说,投资者可以关注可转债的转股溢价率,即(转债价格-转股价值)/转股价值*100%,当这一数值为负时,便可以进行套利,我们以国轩转债(128086.SZ)为例进行说明。

假设投资者以今日的收盘价184.7元购买了国轩转债并进行转股,根据国轩高科规定的转股价12.19元,投资者可在转股后获得八股正股股票以及2.48元的剩余面额退回。同时简化具体交易中的T+1出售限制,以今日的正股收盘价25.17元计算,八股正股对应的价值为201.36元。因此,完成转股并售出股票后,投资者可获得共203.84元,相较于其购买转债时支付的184.7元,可获得19.14元收益,收益率超10%。

不过,需要注意的是,因为国轩转债是今年才上市的新券,上市时间还不到6个月,要到2020年6月23日才能买入转债进行换股操作,上述交易仅作为举例说明,实操上,还需要等到转股期开始才可以。振德转债的情况也是如此。

另外,因为交易限制,转股是T+1交易,因此,进行折价套利交易的时候,还需要注意,隔夜交易风险。

因此,折价转股对于投资者来说也是一种较为简便快捷的套利途径,相较于打新,多出了转股操作和股票买卖的步骤。

但在确定转股溢价率为负时,其风险也会相应降低,收益更有保障。我们也为投资者整理了目前在市转股溢价率为负的几只可转债,具体信息如下:

来源:高禾投资研究中心

(四)条款博弈套利策略

通常情况下,可转债会设有一些特殊条款,作为对投资者的保护,会对其价值造成影响,有时甚至能直接推动可转债价格的上涨。因此,这其中就存在着投资者与上市公司触发相关条款后是否会实施转股价下调等操作的博弈。

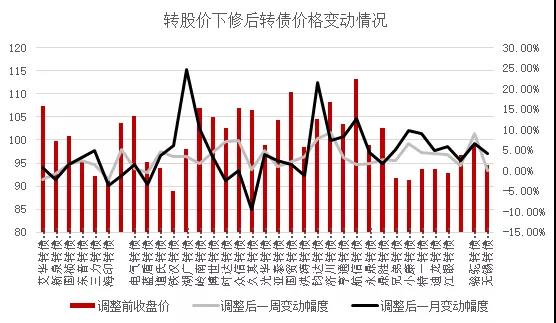

对于下修转股价,历史转债市场中发生的下修大多会引起可转债的价格出现大涨。投资者可以在股价进入回售触发价区域后买入转债等待向下修正条款的启动,从而通过转债转股价的修正进行套利。对于一些在熊市中能够主动下修转股价格的转债,在董事会议案公告日至股东大会通过修正转股价公告日期间表现较为出色时,并且转债涨幅超过同期大盘以及正股,说明此类转债在这一阶段有望获得超额收益。因此,如果是主动下修转股价的转债,投资者可在董事会发布议案公告日买入转债,持有至股东大会通过修正公告日后抛出,赚取超额收益。

对于目前在市交易的可转债历史下修情况进行了统计,共涉及到33只可转债的35次转股价下修,其中海印转债与江银转债分别先后进行了两次下修。同时综合转股价下调后可转债的价格变动表现我们可以发现,在上市公司发出相关操作公告后,到新转股价正式生效前,可转债价格往往会出现回升的走势。在统计数据后发现,转债价格在公告一周后平均上涨3.11%,一月后为4.25%。尽管其中存在着例如久其转债这种后续价格大跌的情况,但操作后平均价格的升高还是为二级市场投资者提供了新的收益思路。

来源:高禾投资研究中心

关于下修带来的投资机会,更详细的内容可以参看《可转债投资中“下修条款”带来的投资机会》。

(五)事件驱动套利策略

对于可转债,在有效市场中,其价格走势应当与正股紧密相连。尽管目前市场中存在一定的炒作行为,转债的发展仍旧受上市公司经营状况的极大影响,同时还包括行业整体状况、相关政策出台等事件等。这就为投资者提供了相关套利策略的思路,即在转债关联事件影响下寻求获益空间的方法。

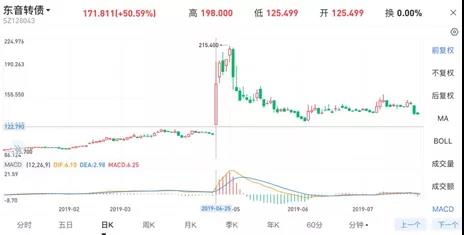

本文以罗欣药业借壳东音股份(002793.SZ)上市对于东音转债的影响为例进行说明。2019年4月25日,东音股份公告借壳计划,提出重大资产置换、股权转让并配合发行股份购买资产系列操作,在上市三年后转向医药行业。公告发出后,东音股份连续五个交易日正股涨停。

随着正股的增长态势并结合市场对于医药行业的高认可度,东音转债的价格在4月25日涨幅超50%,并在后续的几个交易日小幅度持续上涨。尽管后续价格回落,但伴随此次公告的发布,相应的套利策略也显现了出来。

来源:雪球网、高禾投资研究中心

因此,对于有一定分析能力的投资者,应当紧密关注可转债背后上市公司的动向以及所处行业相关政策规定的导向是否利好,并在这些动向中寻找可能存在的套利机会进行短线操作。

三、对于投资者的操作建议

结合本文介绍的五大策略,我们可以得出可转债不仅仅收益风险较低,并且对于不同水平、规模的投资者,都可以寻求到最合适的获益途径。

但是对于每一种方法,投资者都应当注意,尽管转债有各种保障,背后的风险也是层出不穷。例如最近出现的泰晶转债,就是前期发展较好、热度较高的选择,但是在这次的突发强制赎回情况下,仍旧有大量投资者承担了极大的损失。

目前深交所正从盘中实时监控、异常转债专项核查、上市公司信息披露监管等方面把控可转债交易风险。但在目前整体市场火热的情况,以及目前市场结构逐渐向中小投资者倾斜的趋势下,避免掉入羊群效应或许是规避风险减少损失的重中之重,鉴别蓄意炒作的债券,同时紧密关注背后上市公司的经营状况是每一位投资者都需要具备的能力。

壳公思

壳公思