“债转股”的概念最早在1999年由国家经贸委、中国人民银行《关于实施债权转股权若干问题的意见》中提出,随后近十年内,“债转股”主要应用于银行和金融资产中,并陆续逐渐在一般企业中推广和展开。近年来随着国企混改的深化,“债转股”也越来越多在国企混改中登场亮相。

案例背景

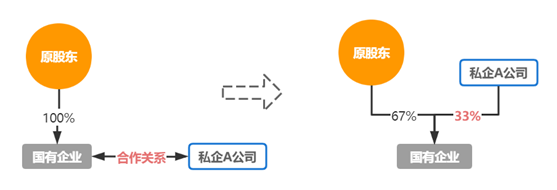

某国企公司与私企A公司进行长期合作,国企公司出土地使用权、私企A公司出资金,在该土地上建成厂房并进行经营,私企A公司每年向国企公司支付固定收益。现国企公司拟将地上厂房收回,并希望引入私企A公司共同发展国企公司,扩大业务领域和范围。

交易模式

因土地使用权人为国企公司,根据“房随地走、地随房走”的原则,法律层面而言,私企A公司出资建设的厂房权属应归国企公司,而私企A公司进行投资建设,可协商认定为委托代建关系,将投资成本作为对国企公司的债权,以该债权评估作价转为对国企公司的股权,最终实现债权消灭、私企A公司在国企公司持有一定份额股权的结果。

债转股的法定条件

1.债权人对公司享有合法债权:债转股的前提就是享有对目标公司的债权,这也是债转股主体资格的要求,根据《公司注册资本登记管理规定》第七条的规定,债转股的债权一般需要符合如下三种常见情形之一:

(1)债权人已经履行债权所对应的合同义务,且不违反法律、行政法规、国务院决定或者公司章程的禁止性规定;

(2)经人民法院生效裁判或者仲裁机构裁决确认;

(3)公司破产重整或者和解期间,列入经人民法院批准的重整计划或者裁定认可的和解协议。

2.目标公司章程未禁止债转股出资方式:债转股的法律后果是债权人取得目标公司股权,成为目标公司股东,因此公司章程中必须是不禁止债转股这种出资方式,否则债转股存在内部程序障碍,无法通过相应股东会决议。

3.债转股须经过目标公司股东会决议通过方可执行:实施债转股后,最直观的结果就是变更了股东结构、增加了注册资本,这两项内容均属于应经过股东会决议通过事项,且需进行工商变更登记。

债转股的操作程序

1.核查债权的合法性:用于出资的债权应当是真实合法有效的,此外有些实务中,除需满足《公司注册资本登记管理规定》第七条的规定的债权要求外,还需符合财务规则,比如上述案例中,还需注意财务记账所涉的开票问题,因项目特殊原因,在前期多数收票主体为私企A公司,国企公司财务并未将厂房作为资产计入其账目,因此在债转股之前,私企A公司需要向国企公司进行开票,确保资产计入国企公司资产科目。

2.召开股东会:债权转为公司股权的,公司应当增加注册资本,因此应当符合《公司法》增资流程,召开相应股东会,并且增资事项属于多数决,需经过代表三分之二以上表决权的股东通过。

3.评估作价:关于债转股是否必须进行评估,实践中存在不同的认识,根据债权形成的基础关系不同,如果债转股债权属于借款等较为清晰的类型,原则上可以不进行评估,债权金额以实际欠款金额为准;如果债转股债权属于需要进行进一步核算的类型,如上述案例中通过核算成本确定债权,这种情况下原则上是需要进行评估作价从而确定债权金额的。另外,基于国企定价公允性的要求,避免出现协商定价无依据的问题,实务中国企交易一般会聘请评估机构对债权价值进行评估。

4.签订相关债转股或增资协议:通过协议约束,明确债权处置、股权增资的问题,对双方权责作出详实安排。

5.修改公司章程办理工商变更登记,完成财务账册调整:债转股应按照《公司法》增加注册资本的程序,修改公司章程并向公司登记机关办理变更登记,需要注意的是,工商登记时增资的出资方式应登记为债权。

国企债转股的特殊事项

1.增资一般需进场交易:《企业国有资产交易监督管理办法》中将国企增资方式分为一般和特殊两类方式,一般而言国企增资是需要进行公开征集投资方的,也就是需要进场交易。这种情况下,需要做好挂牌前的准备工作,设置相关挂牌条件,在交易所完成债转股的增资。

2.必要时需做好职工安置:在特殊情况下,虽然混改并未改变国有企业性质,也就是说公司员工仍为国企身份,但在实践中,一旦涉及混改,很多员工对其身份、福利、待遇等会有所顾虑,因此一般情况下,股东在做决策时通常会要求国有公司制定相应员工安置方案,确保交易顺利进行。

结 语

以上是“债转股”所涉的一般问题,实务中每个项目都会有其特殊性,比如本篇所提实例,因私企A公司债权上尚有部分瑕疵和义务未能履行,为避免交易风险,我们通过预留部分债权的方式,仅将其中部分债权先行转为股权,同时要求私企A公司继续完成其应尽义务,将该义务的完成与预留债权挂扣,在限定时间内如果无法完成,可约定债权消灭,以此形成约束。实践中根据不同的交易背景和需求,结合交易目的,设置合法、合规、合理的交易模式、交易步骤、交易路径。

壳公思

壳公思